平成29年(第67回)税理士試験から、12月の合格発表までの記録です。

平成29年(2017年)8月:自己採点での衝撃

試験から数日後、各専門学校の解答速報が出そろい始めたタイミングで、自己採点をしました。

意外と点数が取れていることに喜んでいたのも束の間、ボーダーと合格確実の点数を見て驚愕しました。

相続税法

第一問:29点(問1:23点、問2:6点)

第二問:35点

合 計:64点

ボーダー:80点

合格確実:87点以上

てっきり、ボーダーが60点、合格確実が70点くらいだと思っていました。

他の専門学校も、ボーダーは最低でも69点でしたので、この時点で希望が打ち砕かれます。

ここで初めて知ります。

相続税法は、税理士試験の中でも最難関クラスの科目だということを。

覚えた理論が出た。

計算も崩壊はしていない。

それでもこの結果。

またしても途方に暮れることになりました。

平成29年(2017年)9月:所得税法に手を伸ばす

それでも時間は進みます。

落ち込んだままでは、次の年も同じ場所に立つだけ。

私は大原に資料請求をして、パンフレットを眺めて、なんとか気持ちをつなぎ止めていました。

(毎回送ってもらって、ほんとすみません。)

試験直後は「今度こそ簿財消をやり直す!」と息巻いていたのに、時間が経つと不思議と落ち着いてきて、最後は妙に達観していました。

そして、こう決めます。

選択必須の“所得税法か法人税法”を一度やってみる。

それを踏まえて、税理士試験を続けるかどうか判断しよう。

簿財を受かっても、結局は所得か法人を避けて通れない。

しかも受験界隈では「簿財2科目で脱落する人が一番多い」なんて話もある。

だったら先に、“本丸のボリューム”を見ておきたい。

そして、また勢いで申し込みます。

大原の初学者一発合格コース(所得税法)。

法人税ではなく所得税を選んだのは、単純に「個人の税目のほうが理解しやすい(身につきやすい)気がした」からです。(試験の開始時間が遅いという理由もありましたが…)

またもや脱線の予感ですが、これで5科目分の勉強がどの程度か把握できるので、決断に後悔はありませんでした。

平成29年(2017年)11月:やることの多さ

所得税の勉強を始めて2か月。

やっぱり“双璧”と言われる科目は伊達じゃありませんでした。やることが山積みです。

ただ救いだったのは、消費税と相続税を先に触っていたこと。

新規科目の勉強にもだいぶ慣れていました。

講義を土日にまとめて見ることで、何とか食らいついています。

計算の復習も、今のところ3回転出来ているので、ペース自体は悪くない。

今回こそ理論で詰まらないように、年内から少しずつ覚えることにしました。

毎年「理論が間に合わない」で苦しんできたので、いい加減、先手を打ちたかった。

ただ、やってみて思う。

所得税、細かすぎないか。

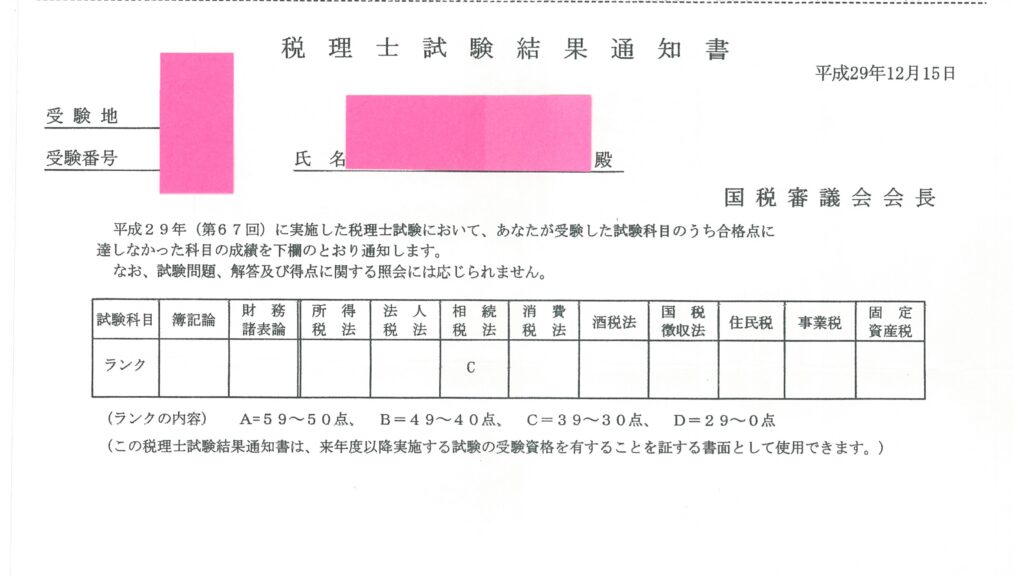

平成29年(2017年)12月15日:合格発表

相変わらず金曜日の発表のため、通知が届いたのは翌日でした。

結果はこちら

予想はしてましたが、不合格です。60点以上取れたはずなのにC判定とは。

そして追い打ちみたいに刺さったのが、同じ年の財表の合格率。

29.6%

「……財表、受けとけばよかった。」

結局、この年も――ゼロ科目。

事務所の人も察したのか、試験結果については誰からも聞かれませんでした。

その優しさが逆に、ちょっと痛かったです。

あとがき

相続税法は、私にとって「がんばれば届く科目」ではなく、

“がんばり方”そのものを変えないと届かない科目でした。

そして、科目に対する情報不足が露呈した年でもあります。

合格するための税法科目については、

- 勉強時間

- 受験者数

- 受験生のレベル

を、きちんと調べてから選択する必要があります。

次回は、所得税法を抱えたまま迎える受験期――

“やることの多さ”をどう捌き、どう崩れ、どう立て直すか。